Консервация оборудования для чего

Акт консервации оборудования

Акт консервации оборудования — это составленный комиссией в произвольной форме документ, который подтверждает, что все перечисленные в нем объекты подлежат приостановлению эксплуатации на определенный срок с возможностью ее возобновления в дальнейшем.

Основные причины для консервации

Существуют три причины, почему консервируют оборудование:

Основания для проведения консервации оборудования

Консервацию оборудования проводят в связи следующими обстоятельствами:

Кто решает консервировать оборудование

Основополагающее решение о «замораживании» ложится на директора фирмы. Он также закрепляет своей подписью распорядок дальнейших действий. Чтобы сформировать список оборудований, которые подлежат консервации, надо пройти инвентаризацию. Для этого директор своим распоряжением назначает комиссию, несущую ответственность за долгосрочное сохранение оборудования. Далее он издает непосредственно распоряжение о консервации.

Информация, которая должна присутствовать в документе

Акт должен содержать в себе следующую информацию:

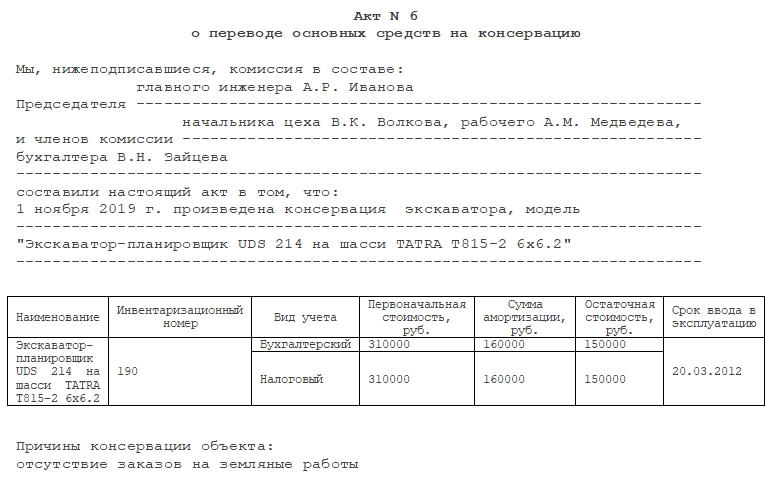

Во время проведения инвентаризационного учета оборудование, которое предназначено для консервирования, комиссия выделяет в отдельную группу. Для его учета используется субсчет «Объекты, переведенные на консервацию». В акте такое оборудование прописываются с указанием фирмы-производителя, наименования модели и инвентаризационного номера.

Кто подписывает и для чего нужен акт консервации оборудования

Акт подписывается всеми участниками комиссии и утверждается директором организации. Он необходим директору для того, чтобы:

Срок консервации

По закону минимальный срок консервации оборудования составляет три месяца, а максимальный — три года. Исчисление начинается с даты утверждения документа. Если возникает необходимость продлить срок, то предложение о продлении должно выдвигаться не позднее чем за месяц до истечения срока консервации. Что касается повторной консервации оборудования, то здесь предложение вносится не ранее чем через пять месяцев после расконсервации (возобновление эксплуатации ранее законсервированного оборудования).

Типичные ошибки при заполнении документа

Так как у документа нет единой формы, его составляют в произвольной. Правда практика налоговых и аудиторских проверок показывает, что бухгалтеры, заполняя документ, систематически допускают ошибки. Вот самые основные:

Конечно, все вышеперечисленные ошибки не могут свидетельствовать о недействительности документа. Вполне возможно такое заполнение было связано с объективными причинами.

Важно! Инспекция федеральной налоговой службы всегда проявит интерес к таким документам, так как посчитает их оформленными ненадлежащим образом. А значит, налоговая служба откажется возместить организации НДС и уменьшить налогооблагаемую базу прямого налога, взимаемого с прибыли организации.

Исправление ошибок

Если специалист по бухгалтерскому учету заметит ошибку в акте, он имеет право ее исправить. К примеру, если в документе была прописана неправильно сумма, то ее можно отредактировать путем перечеркивания и указания правильного значения. Однако не стоит забывать о том, что исправления в документе надо заверять правильно. Для этого достаточно:

При заполнении документа недопустимо использовать штрих-корректоры, помарки, поправки и подчистки.

Заключение

Итак, сегодня многие фирмы, компании, предприятия вынуждены приостанавливать свою работу по различным причинам и вводить консервацию того оборудования, которое мало используется или не используется вообще. Во-первых, такая процедура позволяет обеспечить наилучшую сохранность оборудования, а во-вторых, предприятие сильно сэкономит денежные средства, связанные с перечислением налоговых сборов. Правильно составленный акт о консервации может помочь тем фирмам, компаниям, предприятиям, которые не планируют завершить текущий финансовый год с прибылью.

Новости компании

Консервация промышленного оборудования: назначение и процедура

Консервация представляет собой комплекс мер, направленных на сохранение определенных характеристик консервируемого объекта в течение продолжительного срока хранения. Чаще всего о консервации мы говорим применительно к пищевой продукции, которая заготавливается на перспективу. Однако это понятие используется и для промышленного оборудования, когда проводится его инвентаризация. При этом консервация включает 2 составляющие: техническую обработку и юридическое оформление.

Особенности консервации промышленного оборудования

Производственный процесс предусматривает, что часть оборудования может не использоваться в течение продолжительного времени. Встречаются ситуации, когда и вовсе машины и механизмы целого завода или отдельного цеха простаивают долгое время. Чтобы сохранить все это оборудование в первоначальном виде, необходима его консервация. Таким мерам подвергают все агрегаты, которые продолжительный период задействоваться не будут, при этом и обслуживание их не предполагается.

Необходимо понимать, что консервация — это не просто постановка оборудования на длительное хранение. Чтобы сохранить его неповрежденным, могут требоваться дополнительные меры. Например, специальными средствами обрабатываются металлические или резиновые детали. Такие действия выполняются с профилактической целью, то есть направлены на то, чтобы оборудование после хранения оставалось в исправном состоянии.

Юридическая сторона консервации

Но начинается процедура консервации не с технических мер, а с юридических. То есть необходимо подготовить всю обязательную документацию. Ее роль, в том числе, заключается и в подтверждении правомерности всех затрат, понесенных при консервации объектов. Первым шагом должно быть письменное обращение представителя обслуживающего персонала к администрации предприятия с аргументацией необходимости проведения консервационных мер. Если решение о проведении консервации принимается, издается приказ о выделении финансирования на эти меры, а также дается поручение об изготовлении проекта, где должны быть четко изложены все технические требования к процедуре.

Обязательно создается комиссия, в состав которой входят представители администрации, подразделения, ответственного за консервируемое оборудование, экономической службы и др. Данный орган должен контролировать проведение консервации, его члены проводят осмотр оборудования, составляют все акты и протоколы, оценивают проект с точки зрения экономической обоснованности, а также проводят все сметные расчеты.

Весь комплекс мер по консервации объектов включает в себя 3 этапа:

В течение всего срока хранения законсервированное оборудование периодически осматривается на предмет появления на поверхности следов коррозии или иных повреждений. Если такие дефекты обнаружены, требуется переконсервация. Это означает, что пораженные места нужно вновь очистить и обработать защитными средствами. В ряде случаев требуется повторная консервация. Она необходима тогда, когда срок действия защитных средств истекает, а хранение объектов необходимо продолжить.

Расконсервация объектов

Когда время хранения оборудования истекает, и оно вновь будет включено в производственный процесс, требуется процедура расконсервации. Она состоит в том, что объекты извлекаются из упаковки и очищаются от защитных материалов. Затем оборудование нужно обработать другими средствами, исходя из условий эксплуатации. Как консервационные меры, так и действия по расконсервации, нужно выполнять, придерживаясь требований безопасности. Необходимо учитывать, в каких температурных режимах и при какой влажности можно использовать те или иные средства. При работе с такими веществами нужно позаботиться о достаточной вентиляции.

Консервация производственного оборудования часто является процессом необходимым, если это касается важных, дорогостоящих объектов. Но в ряде случаев экономическая целесообразность данных мер сомнительна. Иногда затраты на консервацию могут превышать потенциальную ценность самого оборудования. Поэтому без привлечения экономической службы браться за такую процедуру не стоит. Перед тем, как приступать к технической стороне, нужно провести все необходимые расчеты и оценить обоснованность процесса консервации и выделения средств на нее. Необходимо помнить о том, что целью всех консервационных мер является экономическая выгода для предприятия.

Чтобы ничего не пропустить, Вы можете подписаться на рассылку новостей, для этого просто кликнете по кнопке ниже!

Консервация оборудования для длительного хранения

Наша компания готова выполнить работы по консервации оборудования для длительного хранения, как на закрытых, так и открытых площадках.

Техническое оснащение и оборудование предприятий, не задействованное в процессе, должно быть законсервировано в соответствии с нормами и правилами хранения промышленных агрегатов.

Оставлять технику на длительное время без упаковки, означает подвергнуть ее негативному влиянию всех внешних факторов. Такое отношение может привести к негодности оборудования.

Промышленные установки отличаются своей высокой стоимостью и отказываться от их консервации не разумное решение.

Консервация оборудования для длительного хранения – это способ сохранения исправного состояния оборудования. Меры, предпринимаемые для этого, обеспечивают безопасную среду для технических объектов с сохранением всех первоначальных характеристик.

Причины консервации оборудования

Необходимость в консервации может возникнуть в связи с:

В каждом из случаев все усилия направляются на сохранение оборудования.

Плюсы консервации не только в защите оборудования от неблагоприятных внешних факторов. С юридической стороны она несет в себе неоспоримые преимущества для руководства предприятия, которому оборудование принадлежит:

Оборудование, пригодное для консервации.

Грамотно оформленный процесс консервации поможет избежать ошибок в документах, которые позволят снизить расходы на содержание и обслуживание объекта. Основы бухгалтерского учета подразумевают определенный перечень критерий для оборудования, подлежащего консервации.

Способы консервации оборудования

Современный рынок предлагает различные варианты упаковочных материалов по потребностям потребителя. При выборе основываться следует на месте и способах хранения оборудования.

Закрытый способ. Для хранения техники и оборудования используют закрытые помещения, ангары. В этом случае упаковка может быть не такой стойкой к перепадам температур.

Открытый способ. Оборудование хранится на площадках под открытым воздухом. В таком случае, упаковочные мероприятия лучше продумать тщательнее, а материал выбрать максимально устойчивый к любым внешним воздействиям.

К некоторому оборудованию прилагаются инструкции с четкими указаниями и последовательностью мер, направленных на сохранения объекта. Так же условия могут предписываться законодательными нормами и актами.

Технология консервации оборудования

Перед постановкой оборудования на длительное хранение необходимо провести его диагностику, при необходимости ремонтные работы. После этого съемные части оборудования демонтируют, очищают от загрязнений и следов коррозии. Очищенные поверхности обезжиривают, пассивируют и сушат.

Следующий этап предполагает обработку антикоррозийными средствами. Они так же подбираются исходя из условий хранения и характеристик металла. В некоторых случаях металл дополнительно обрабатывают жаропрочными составами.

Перед консервацией открытые отверстия, щели и полости герметично закрывают заглушками. Внутренние поверхности составных частей заполняют консервационными маслами. Срок действия такого масла в среднем достигает 1,5 лет.

Это означает, что до перед истечением этого срока оборудование необходимо расконсервировать, провести осмотр, проверить работоспособность и заметить жидкость на новую.

Для сложных условий хранения (на открытом воздухе в том числе) предпочтителен материал, стойким к перепадам температур, влаге и механическим воздействиям. Широко распространены материалы, содержащие летучие ингибиторы. Одним из таких материалов является термоусадочная пленка. Имея нестандартную форму и размер, в нее можно упаковать детали и агрегаты любых размеров. Ее основные термоусадочные свойства помогут предотвратить попадание негативных воздействий на оборудование. Вместе с ней, для усиления защитных свойств, используют влагопоглощающий силикагель, ингибиторы коррозии и другие консервационные смеси.

Во время хранения оборудования должна проводится проверка его состояния. В зависимости от длительности хранения, проверка проводится раз в полгода. Она включается в себя визуальный осмотр внешних дефектов упаковки. При обнаружении – их устранение.

Для открытого места консервации оборудования выбираются ровные площадки, в дали от жилых помещений. По возможности по периметру создают во отводные каналы. Так создаются все благоприятные условия для сохранения оборудования и техники.

Наша компания профессионально занимается упаковкой оборудования уже много лет. Мы подскажем, какой подобрать материал и способ упаковки, сделаем полный расчет стоимости консервационного процесса.

Консервация оборудования для чего

115054, г.Москва, 5-й Монетчиковский

переулок, д.20, стр.3

Статьи

Самые читаемые

Что такое консервация оборудования

Чаще всего о консервации задумываются компании, обладающие большим парком технического оборудования. Решение о выводе и «замораживании» части основных средств принимается по ряду причин:

В этих случаях объекты упаковывают (чаще всего в термоусадочную пленку), что позволяет защитить механизмы изнутри и снаружи от пыли, влаги и загрязнений. Параллельно фактической консервации проводят и документальную – отражают в бухучете все проведенные операции.

Зачем консервировать основные средства

Решение о необходимости переоформления оборудования из активного в неактивное принимается владельцем компании на основе учета ряда факторов:

При консервации

Без консервации

Обслуживание оборудования

Снижается налог на прибыль. Законсервированная техника уже не считается источником дохода, поэтому все расходы на ее обслуживание, охрану, хранение можно отнести к разряду внереализационных, которые не учитываются при исчислении налога на прибыль.

Без документального оформления процесса консервации ОС все расходы, связанные с оборудованием, которое фактически не используется, записываются как издержки основной деятельности организации. А значит облагаются налогом на прибыль.

Амортизация

Если объекты законсервированы на длительный срок (от 3 месяцев), то амортизация начислять не нужно. При этом следует учитывать, что остаточная стоимость при этом никуда не девается, поэтому налог на имущество продолжает начисляться в прежнем объеме. Издержки на амортизацию возвращаются, когда все объекты будут расконсервированы.

Ежемесячно начисляется в общем порядке. Если при этом простаивает большое количество техники, то общие траты могут быть весьма серьезными.

Срок полезного использования

Консервация не уменьшает срок начисления амортизации, поэтому СПИ как бы растягивается до момента окончательно списания оборудования. При этом стоит помнить, что консервация позволяет предотвратить физический износ, но не моральный. За время простоя техника может попросту устареть.

Рассчитывается без каких-либо изменений.

Учет в бухгалтерских программах

Как правило, законсервированное имущество легко выносится на субсчет 01.1, к которому применяется исключение из общего начисления амортизации. Сделать это очень просто – например, в 1С достаточно просто поставить галочку в соответствующей графе.

Учет ведется обычным для ОС способом.

Таким образом, консервация позволяет снизить расходы на содержание и обслуживание объектов, обеспечить защиту от влаги, пыли и прочих неблагоприятных факторов на долгий срок.

Перечень имущества, пригодного для консервации

Любой бухгалтер без сомнения ответит, что имущество можно законсервировать, если оно отражено на счете 01 (то есть, считается основными средствами). В свою очередь, чтобы занести имущество на этот счет, необходимо убедиться в соблюдении четырех условий:

Проще говоря, законсервировать можно транспорт, производственные линии, конструкции, компьютерную и иную технику, здания и даже хозяйственный инвентарь. А вот продукцию для реализации, материалы на складе – нельзя.

Так как амортизация не начисляется на такие объекты ОС как природные ресурсы, то и законсервировать их не удастся.

Особенности документального оформления

В нашей стране процедура консервации имеет четко прописанный регламент, отличающийся для учреждений разного рода (бюджетные, государственные, частные). Впрочем, порядок действий вряд ли вызовет трудности:

Важно понимать разницу между приказом о консервировании ОС и актом, фактически фиксирующим этот процесс. В первом случае речь идет о закреплении намерения, причем документ является обязательным, во втором случае подтверждается уже случившееся действие.

В приказе важно отразить причины перевода техники в новый статус, срок вывода из эксплуатации, а также ФИО ответственных за реализацию процедуры лиц. В акте в произвольной форме фиксируется список законсервированных объектов, дата их перевода в новый статус, а также перечень мероприятий, которые следует проводить для поддержания работоспособности оборудования на период простоя.

Особенности начисления налогов и амортизации на законсервированное имущество

Важно помнить, что начисление амортизации приостанавливается только в отношении оборудования, «замороженного» на срок 3 или более месяцев. При этом, если приказ о консервации был подписан в начале или середине месяца, то амортизацию перестают считать только с 1 числа следующего месяца.

Всегда ли это выгодно? Не совсем – чем быстрее выйдет срок амортизации, тем быстрее стоимость оборудования в бухгалтерском балансе снизится до нуля. При этом процесс хранения в законсервированном виде лишь откладывает начисление амортизации – даже если оборудование простояло в пленке несколько лет, просто вычеркнуть это время из срока амортизации не получится.

С другой стороны, если по ряду причин простаивает большое количество дорогостоящей техники, на которую ежемесячно начисляется амортизация, то есть смысл законсервировать ее для уменьшения расходов.

Что же касается налогов, то тут всё просто:

Варианты упаковки оборудования при консервации

Материал подходит для сложных условий хранения – например, когда технику не убирают в ангары и оставляют на открытом воздухе. Материал легко выдерживает перепады температуры, не боится воздействия влаги, ультрафиолета и солей (особенно актуально для приморских районов), проявляет стойкость к механическим воздействиям (ее сложно проколоть или порвать).

Ширина стандартного рулона – 6 метров. Это позволяет надежно упаковать объект любого размера – от небольших деталей двигателя до самолетов и вертолетов. Пленка хорошо зарекомендовала себя в качестве упаковочного материала для оборудования нестандартной формы.

После термического воздействия пленка дает усадку, плотно облегая объект хранения и тем самым формируя надежную упаковку. Чтобы получить термоусадку, материал достаточно прогреть с помощью промышленного фена или горелки.

В чем преимущества пленки?

Коричневая термоусадочная пленка производства НТО «Приборсервис» используется для экстремальных и сложных условий хранения. В остальных случаях достаточно использовать голубую.

Если планируется консервировать оборудование с острыми краями или выступающими элементами (отводами, штуцерами), рекомендуется воспользоваться пленкой с повышенной прочностью «Армкор». По ряду показателей (прочность при продольном или поперечном растяжении, прочность на прокол или относительное растяжение) она превосходит стандартную пленку в 1,5-2 раза.

Консервация основных средств. Учет и налогообложение

Автор: Бурсулая Т. Д., ведущий аудитор

ООО «РАЙТ ВЭЙС»

Консервация представляет собой комплекс мероприятий, призванный обеспечить сохранность и исправность основного средства в период его простоя.

При этом переводить простаивающее ОС на консервацию организация может, но не обязана.

Рассмотрим бухгалтерский и налоговый учет операций по консервации основных средств.

Оформление

Решение о консервации оформляется приказом руководителя организации.

В этом приказе надо указать срок консервации и перечислить мероприятия, которые нужно провести для перевода ОС на консервацию (п. 63 Методических указаний по учету ОС).

После того как эти мероприятия будут проведены, следует составить акт о переводе ОС на консервацию.

Унифицированной формы акта о переводе основных средств на консервацию не существует, поэтому он оформляется в произвольной форме.

Акт подписывается членами комиссии и утверждается руководителем организации. В акте отражается экономическая целесообразность консервации объекта основных средств.

В акте должны быть указаны:

ОС, переведенные на консервацию;

дата перевода ОС на консервацию;

мероприятия, которые были проведены для перевода ОС на консервацию;

затраты на проведение этих мероприятий.

Этот акт, утвержденный руководителем организации, будет первичным документом для того, чтобы:

учесть затраты на консервацию в расходах;

приостановить начисление амортизации по ОС, переведенным на консервацию больше чем на три месяца.

Бухгалтерский учет

После того как руководитель подпишет приказ и утвердит акт о переводе объектов основных средств на консервацию, основные средства переводятся на консервацию.

При этом в бухгалтерском учете переведенный на консервацию объект продолжает числиться в составе ОС.

Основные средства, находящиеся на консервации, наряду с основными средствами, находящимися в эксплуатации, следует учитывать обособленно на счете 01 «Основные средства».

Поэтому в плане счетов организации необходимо предусмотреть к счету 01 «Основные средства» субсчет «Основные средства на консервации».

Амортизация основного средства в период консервации

По ОС, законсервированному на три месяца или меньше, амортизация в период консервации начисляется в обычном порядке.

Амортизация относится к расходам по обычным видам деятельности вне зависимости от результатов деятельности организации в отчетном периоде и отражается в бухгалтерском учете отчетного периода, в котором она начислена (п. 5, абз. 5 п. 8, п. 16 Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утвержденного Приказом Минфина России от 06.05.1999 N 33н, п. 24 ПБУ 6/01).

По ОС, законсервированному на срок более трех месяцев (п. 23 ПБУ 6/01, п. 63 Методических указаний от 13.10.2003 N 91н):

— с первого числа месяца, следующего за месяцем перевода на консервацию, начисление амортизации прекращается;

Стоит отметить, что в бухгалтерском учете тот временной отрезок, в течение которого имущество находится на консервации (даже если он превышает трехмесячный период), не повлияет на срок его полезного использования.

Но по законам бухгалтерского учета начислять амортизацию можно и после окончания срока полезного использования основных средств (п. 22 ПБУ 6/01).

Из этого следует, что после расконсервации объектов начисление амортизации можно продолжать в прежнем порядке вплоть до полного погашения их стоимости.

Таким образом, с первого числа месяца, следующего за месяцем, в котором ОС расконсервировано, начисление амортизации возобновляется в той же сумме, что и до консервации.

Расходы на содержание основного средства в период консервации

Расходы на содержание основного средства (ОС) в период консервации не увеличивают его первоначальную стоимость (п. 14 Положения по бухгалтерскому учету «Учет основных средств» ПБУ 6/01, утвержденного Приказом Минфина России от 30.03.2001 N 26н).

Указанные расходы относятся к периоду, когда данный объект ОС не участвует в производственной деятельности.

Следовательно, расходы, связанные с его содержанием, не учитываются при формировании себестоимости производства продукции.

Данные расходы признаются прочими расходами и отражаются в учете в месяце их осуществления (п. п. 4, 11 Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утвержденного Приказом Минфина России от 06.05.1999 N 33н) по дебету счета 91 «Прочие доходы и расходы», субсчет 91-2 «Прочие расходы» (Инструкция по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденная Приказом Минфина России от 31.10.2000 N 94н).

Проводки по консервации основных средств будут такие:

Проводка

Операция

ОС переведено на консервацию

Отражены расходы на консервацию (содержание законсервированных ОС)

Если ОС используется в деятельности, облагаемой НДС:

«входной» НДС по товарам (работам, услугам), приобретенным для консервации ОС, принимается к вычету (п. 1 ст. 172 НК РФ);

ранее принятый к вычету «входной» НДС по ОС, переведенному на консервацию, не восстанавливается (Письмо ФНС от 20.06.2006 N ШТ-6-03/614@).

Налог на имущество

Исключение одно: если законом субъекта РФ предусмотрено освобождение от налога законсервированных ОС и организация выполняет условия предоставления этой льготы.

Налог на прибыль

Во внереализационных расходах учитываются затраты (пп. 9 п. 1 ст. 265 НК РФ, п. 2 Письма Минфина от 15.09.2010 N 03-03-06/1/590):

Налог на имущество, исчисленный со стоимости законсервированных ОС, учитывается в прочих расходах (пп. 1 п. 1 ст. 264 НК РФ, Письмо ФНС от 22.08.2012 N ЕД-4-3/13851@).

Если консервируется ОС, по которому была применена амортизационная премия, то при переводе на консервацию восстанавливать ее не нужно.

При консервации ОС до его ввода в эксплуатацию или в том же месяце, в котором оно введено в эксплуатацию, начислять амортизацию и применять амортизационную премию можно только после расконсервации (Письма Минфина от 22.12.2014 N 03-03-06/1/66272, от 07.03.2014 N 03-03-06/1/10085).

По ОС, законсервированному на три месяца или меньше, амортизация в период консервации начисляется в обычном порядке.

По ОС, законсервированному на срок более трех месяцев (п. 2 ст. 322 НК РФ):

с первого числа месяца, следующего за месяцем перевода на консервацию, начисление амортизации прекращается;

с первого числа месяца, следующего за месяцем, в котором ОС расконсервировано, начисление амортизации возобновляется в той же сумме, что и до консервации.

Налог, уплачиваемый в связи с применением УСН

Затраты на консервацию, расконсервацию, а также на содержание законсервированных ОС в налоговых расходах не учитываются.

Если на консервацию сроком более трех месяцев переводится ОС, стоимость которого еще не учтена в расходах полностью, то включение в расходы затрат на приобретение этого ОС приостанавливается на период консервации (Письма ФНС от 14.12.2006 N 02-6-10/233@, УФНС по г. Москве от 18.01.2007 N 18-03/3/03903@).

Пример

Организация приобрела по договору купли-продажи и ввела в эксплуатацию в мае 2016 г. производственное оборудование.

Договорная стоимость оборудования составляет 944 000 руб. (в том числе НДС 144 000 руб.).

Приобретенное оборудование относится к третьей амортизационной группе.

Срок полезного использования, установленный организацией в целях бухгалтерского и налогового учета, равен 38 месяцам (на основании Классификации основных средств, включаемых в амортизационные группы, утвержденной Постановлением Правительства РФ от 01.01.2002 N 1).

В связи с временным уменьшением заказов в конце мая 2016 г. объект ОС переведен по решению руководителя на консервацию продолжительностью более трех месяцев с 01.06.2016 по 30.09.2016.

Амортизация в целях бухгалтерского и налогового учета начисляется линейным способом (методом).

Доходы и расходы определяются методом начисления.

Тогда, исходя из установленного срока полезного использования (38 месяцев), ежемесячная сумма амортизационных отчислений составит 21 052,63 руб. (800 000 руб. / 38 мес.).

Вместе с тем начисление амортизационных отчислений при переводе объекта ОС по решению руководителя организации на консервацию на срок более трех месяцев приостанавливается.

В данном случае решением руководителя объект законсервирован с 01.06.2016 по 30.09.2016.

Начиная с октября 2016 г. амортизация по объекту ОС начисляется в общеустановленном порядке.

В учете операцию по консервации объект ОС следует отразить следующими проводками:

Содержание операций

Дебет

Кредит

Сумма, руб.

Первичный документ

В мае 2016 г.

Отражены расходы на приобретение оборудования

Отгрузочные документы поставщика

Отражен НДС, предъявленный поставщиком оборудования

Принят к вычету НДС, предъявленный поставщиком оборудования

Приобретенное оборудование отражено в составе объектов ОС

01″Основные средства в эксплуатации»

Акт о приеме-передаче объекта основных средств

Перечислена поставщику оплата оборудования

Выписка банка по расчетному счету

В июне 2016 г.

Отражена первоначальная стоимость оборудования, переведенного на консервацию

01″Основные средства на консервации»

01″Основные средства в эксплуатации»

Распоряжение руководителя о переводе оборудования на консервацию,

Инвентарная карточка учета объекта основных средств

По окончании консервации

Первоначальная стоимость оборудования отражена в составе ОС в эксплуатации

01″Основные средства в эксплуатации»

01″Основные средства на консервации»

Инвентарная карточка учета объекта основных средств

Начиная с октября 2016 г. в течение 38 месяцев

Начислена амортизация по оборудованию

Продажа законсервированного объекта основных средств

При реализации амортизируемого имущества налогоплательщик вправе уменьшить полученные доходы на его остаточную стоимость (пп. 1 п. 1 ст. 268 НК).

А при реализации прочего имущества в силу положений пп. 2 п. 1 ст. 268 Кодекса организация уменьшает полученные доходы на цену приобретения (создания) этого имущества, а также на сумму расходов, связанных с их приобретением.

Так как переведенный на консервацию на срок более трех месяцев объект исключается из состава амортизируемого имущества, то из буквального толкования данных норм следует, что оно относится к прочему имуществу.

А потому доходы от его реализации можно уменьшить на цену его приобретения и иные сопутствующие его покупке затраты.

Однако представители ФНС в Письме от 12 января 2016 г. N СД-4-3/59@ указали на ошибочность данного подхода.

Свою позицию они объяснили следующим образом:

В этом случае расходы (или их часть) на покупку ОС будут учтены в составе расходов дважды (через механизм амортизации и при продаже ОС).

А это недопустимо в силу толкования п. 5 ст. 252 Кодекса.

Напомним, что данной нормой закреплено: суммы, отраженные в составе расходов налогоплательщиков, не подлежат повторному включению в состав его расходов. Соответственно, по мнению представителей ФНС, при продаже «законсервированного» ОС положения пп. 2 п. 1 ст. 268 Кодекса не применяются.

Операции по реализации ОС, находящихся на консервации, отражаются по строкам 010 – 060 приложения 3 к листу 02 декларации по налогу на прибыль.

В письме налоговая служба в подтверждение своей позиции приводит и примеры из арбитражной практики.

Это постановления Одиннадцатого арбитражного апелляционного суда от 09.12.2009 по делу № А55-9340/2009, ФАС СЗО от 25.06.2007 по делу № А56-51992/2005, ФАС ПО от 30.03.2005 № А12-21856/04-С29, в которых судьи указывают на неправомерность применения налогоплательщиком положений пп. 2 п. 1 ст. 268 НК РФ при реализации ОС, находящихся на консервации.

Иными словами, в таких ситуациях доход от реализации «законсервированного» объекта уменьшается на его остаточную стоимость, которая определяется как разница между первоначальной стоимостью ОС и суммой начисленной за период эксплуатации амортизации.

Пример

Организация приобрела и ввела в эксплуатацию в феврале 2012 года основное средство. Его первоначальная стоимость составила 1 600 000 руб.

Основное средство было отнесено к четвертой амортизационной группе со сроком полезного использования 80 месяцев (с марта 2012 года по октябрь 2018 года включительно).

Организация применяет линейный метод начисления амортизации.

Месячная норма амортизации составляет 1,25% (1 / 80 мес.).

Ежемесячная сумма амортизации равна 20 000 руб. (1 600 000 руб. х 1,25%).

В апреле 2016 года было принято решение о переводе данного основного средства на консервацию сроком на восемь месяцев (с 5 апреля по 5 декабря включительно).

С 1 мая 2016 года начисление амортизации по данному основному средству прекращается.

В августе 2016 года законсервированный объект продан по цене 826 000 руб. (в том числе НДС – 126 000 руб.).

При продаже законсервированного объекта ОС организация вправе уменьшить доходы от его реализации на остаточную стоимость этого объекта.

До консервации амортизация по ОС начислялась в течение 50 мес. (с марта 2012 года по апрель 2016 года включительно).

Всего было начислено 1 000 000 руб. (20 000 руб. x 50 мес.).

В бухгалтерском учете операцию по продаже законсервированного объекта необходимо отразить следующим образом:

Содержание операций

Дебет

Кредит

Сумма, руб.

Первичный документ

В феврале 2012 года

Отражены расходы на приобретение оборудования

Отгрузочные документы поставщика

Отражен НДС, предъявленный поставщиком оборудования

Принят к вычету НДС, предъявленный поставщиком оборудования

Приобретенное оборудование отражено в составе объектов ОС

01″Основные средства в эксплуатации»

Акт приемки-передачи оборудования

Перечислена поставщику оплата оборудования

Выписка банка по расчетному счету

С марта 2012 года по апрель 2016 года включительно

Начислена амортизация по оборудованию

На дату перевода оборудования на консервацию

Отражена первоначальная стоимость оборудования, переведенного на консервацию

01″Основные средства на консервации»

01″Основные средства в эксплуатации»

Распоряжение руководителя о переводе оборудования на консервацию,

В августе 2016 года

Признан прочий доход от реализации оборудования

Договор купли-продажи оборудования,

Акт о приеме-передаче объекта основных средств

Отражена первоначальная стоимость выбывающего оборудования

01 «Выбытие основных средств»

01″Основные средства на консервации»

Акт о приеме-передаче объекта основных средств

Отражена сумма начисленной амортизации по выбывающему оборудованию

01 «Выбытие основных средств»

Акт о приеме-передаче объекта основных средств,

01 «Выбытие основных средств»

Акт о приеме-передаче объекта основных средств

Начислен НДС, предъявленный покупателю оборудования

Декларация по налогу на прибыль организаций

Операции по реализации амортизируемого имущества подлежат отражению в приложении 3 к листу 02 декларации по налогу на прибыль организаций.

Показатели

Код строки

Сумма в рублях

Количество объектов реализации амортизируемого имущества – всего

В том числе объектов, реализованных с убытком

Выручка от реализации амортизируемого имущества

Остаточная стоимость реализованного амортизируемого имущества и расходы, связанные с его реализацией

Прибыль от реализации амортизируемого имущества (без учета объектов, реализованных с убытком)

Убытки от реализации амортизируемого имущества без учета объектов, реализованных с прибылью)

Продажа законсервированного объекта основных средств с убытком

Если имущество продается с убытком, то принимаются во внимание следующие особенности.

Согласно п. 2 ст. 268 НК РФ, если цена приобретения товара с учетом расходов, связанных с его реализацией, превышает выручку от его реализации, разница между этими величинами признается убытком налогоплательщика, учитываемым в целях налогообложения.

Пунктом 3 данной статьи предусмотрено, что, если остаточная стоимость амортизируемого имущества с учетом расходов, связанных с его реализацией, превышает выручку от его реализации, разница между этими величинами является убытком налогоплательщика, учитываемым в целях налогообложения в следующем порядке:

Полученный убыток включается в состав прочих расходов налогоплательщика равными долями в течение срока, определяемого как разница между сроком полезного использования этого имущества и фактическим сроком его эксплуатации до момента реализации.

И только если оставшийся СПИ равен нулю или отрицательному числу, то сумма полученного убытка признается организацией в составе прочих расходов в полном размере в том месяце, в котором произошла реализация (см. Письма Минфина от 12 июля 2011 г. N 03-03-06/1/417, от 12 мая 2005 г. N 03-03-01-04/1/253 и т.д.).

При продаже объектов основных средств налогоплательщик вправе уменьшить доходы от названной операции на остаточную стоимость этих объектов.

Как посчитать убыток, если имущество находилось на консервации

Согласно п. 3 ст. 256 НК РФ основные средства, переведенные по решению руководства организации на консервацию продолжительностью свыше трех месяцев, исключаются из состава амортизируемого имущества в целях исчисления налога на прибыль.

При расконсервации объекта основных средств амортизация по нему начисляется в порядке, действовавшем до момента его консервации, а срок полезного использования продлевается на период нахождения объекта на консервации.

Если налогоплательщик продает с убытком основное средство, которое по тем или иным причинам находилось на консервации свыше трех месяцев, то при определении фактического срока эксплуатации этого объекта (исходя из которого исчисляется период списания убытка) период консервации не учитывается.

Применение ПБУ 18/02

В результате реализации объекта ОС у организации образуется вычитаемая временная разница (ВВР) из-за различного порядка признания в бухгалтерском и налоговом учете убытка от продажи ОС (убыток признается единовременно в бухгалтерском учете и равномерно в течение срока, определяемого как разница между сроком его полезного использования и фактическим сроком его эксплуатации до момента реализации в налоговом учете).

Данной ВВР соответствует отложенный налоговый актив (ОНА) (п. п. 11, 14 Положения по бухгалтерскому учету «Учет расчетов по налогу на прибыль организаций» ПБУ 18/02, утвержденного Приказом Минфина России от 19.11.2002 N 114н).

В течение срока, определяемого как разница между сроком его полезного использования и фактическим сроком его эксплуатации до момента реализации месяцев (по мере признания убытка от продажи объекта ОС в налоговом учете) названные ВВР и ОНА уменьшаются (погашаются) (п. 17 ПБУ 18/02).

Пример

Воспользуемся данными вышеприведенного примера с той лишь разницей, что основное средство, находившееся на консервации, продано по цене 531 000 руб. (в том числе НДС – 81 000 руб.).

При реализации законсервированного объекта ОС организация вправе уменьшить доходы от данной операции на остаточную стоимость этого объекта.

С момента начала амортизации оборудования (март 2012 года) до месяца его реализации (август 2016 года) прошло 54 месяца.

Период, в течение которого имущество находилось на консервации (4 месяца), из этого срока исключается.

Величина убытка, признаваемого в налоговом учете ежемесячно, составит 5 000 руб. (150 000 руб. / 30 мес.).

Сумма этого убытка будет включаться в прочие расходы начиная с сентября 2016 года.

В бухгалтерском учете операцию по начислению и погашению ОНА необходимо отразить следующим образом:

В течение 30 месяцев:

Дебет 68 «Расчеты по налогу на прибыль организаций» Кредит 09 – 1 000 руб. – уменьшен (погашен) ОНА (30 000 руб. / 30 мес.).

Декларация по налогу на прибыль организаций

В декларации по налогу на прибыль организаций должны быть указаны данные:

об убытке, полученном при реализации амортизируемого имущества;

о сумме, которая включается в расходы в целях налогообложения прибыли в конкретном отчетном (налоговом) периоде.

Эти данные найдут свое отражение в листе 02, а также приложениях 1 – 3 к этому листу.

Воспользуемся данными примера 2. Отчетными периодами организации являются первый квартал, полугодие, девять месяцев.

В приложении 3 к листу 02 декларации за девять месяцев налогоплательщик отразит:

Показатели

Код строки

Сумма в рублях

Количество объектов реализации амортизируемого имущества – всего

В том числе объектов, реализованных с убытком

Выручка от реализации амортизируемого имущества

Остаточная стоимость реализованного амортизируемого имущества и расходы, связанные с его реализацией

Прибыль от реализации амортизируемого имущества (без учета объектов, реализованных с убытком)

Убытки от реализации амортизируемого имущества без учета объектов, реализованных с прибылью)

Покажем в какие строки каких приложений попадут данные по реализации основного средства с убытком:

Приложение 3 к листу 02

Приложение 3 к листу 02

Приложение 1 к листу 02

Приложение 2 к листу 02

Лист 02

Показатель

Код строки

Сумма, руб.

Код строки

Код строки

Код строки

Код строки

Код строки

Код строки

Выручка от реализации амортизируемого имущества